Contrôle Fiscal, Comment me Défendre avec l'Aide d'un Avocat Fiscaliste ?

Rédigé par Marc Uzan - - 1 commentaireUn contrôle fiscal est rarement dû au hasard.

Dans la majorité des cas, il s'agit de la suite logique d'un contrôle sur pièces (recoupements d'informations réalisés par des agents du fisc dans leurs bureaux, sans que le contribuable le sache) ayant révélé des anomalies majeures.

Dans d’autres cas, il s’agit d’un contrôle fiscal déclenché à votre niveau personnel après que votre société a été contrôlée.

Il se peut aussi que vous fassiez partie d’un contrôle de plus grande ampleur, décidé par les services supérieurs de l’administration fiscale (par exemple, des contrôles visant toutes les PME dans le secteur du BTP, dépassant un certain chiffre d’affaires, ou toutes les banques concernant la TVA dans leurs activités financières, ou toutes les entreprises de marketing digital relativement à leurs opérations avec leurs fournisseurs étrangers...). Dans ces cas, l’administration a identifié certaines pratiques qui lui paraissent pouvoir générer des redressements fiscaux, et déclenche des contrôles de masse.

Pour finir, il pourra aussi souvent s’agir d’informations transmises par votre banque, qu’elle soit française ou étrangère. En effet, 95% de l’information transmise au fisc l’est par les banques, sans que le client en soit averti. Il peut s’agir de l’encaissement d’espèces sur votre compte, de la réception d’un ou de virements aux montants élevés (surtout s’ils proviennent de l’étranger). Il s’agira aussi, de plus en plus, d’informations transmises par votre banque étrangère au fisc français. En effet, il existe dorénavant avec une cinquantaine d’Etats des accords de transmission automatique des données bancaires au fisc français. Dans mon cabinet d'avocat fiscaliste, je constate de plus en plus souvent de telles transmissions d’informations par les banques étrangères (si vous avez reçu un courrier en ce sens du fisc, réagissez vite, afin d’éviter que la situation s’envenime !).

Principalement, des redressements fiscaux (nommés dans notre jargon, de manière pudique, des rectifications fiscales). Les impôts considérés comme dus sont bien entendu remis à votre charge, mais assortis de majorations qui peuvent aller de 10% à 100% et d’intérêts de retard au taux de 4,80% par an.

Par ailleurs, dans certains cas, mais de plus en plus souvent, des poursuites pénales dont les conséquences peuvent être des amendes, une inscription au casier judiciaire, de la prison avec sursis, et, beaucoup plus rarement, de la prison ferme (dans les cas les plus extrêmes).

Cependant, en ne laissant pas les choses dégénérer, c’est-à-dire, concrètement, en prenant les choses à bras-le-corps au plus tôt, de manière rigoureuse et experte, la donne sera souvent très différente et clairement moins défavorable au contribuable.

En effet, comme partout, si vous laissez l’autre partie (en l’occurrence, l’administration fiscale) établir d’elle-même et en toute liberté « la facture », les redressements seront souvent très lourds.

Les contribuables se sentent souvent, en première intention, démunis face à l'administration fiscale, surtout dans le cas des plus petites sociétés ou de particuliers.

Cependant, dans la grande majorité des cas, des solutions existent.

Les droits de l’administration fiscale sont étendus.

Mais les textes ont prévu un équilibre des droits entre le fisc et le contribuable contrôlé.

Les droits du contribuable contrôlé, sont donc, eux aussi, étendus.

L’idée n’est pas de rentrer dans une démonstration technique de la liste des droits du contribuable contrôlé. Mais sachez qu’il en existe beaucoup.

Pour vous donner une idée, le code fiscal fait 3638 pages. Et il ne s’agit que de la partie visible du droit fiscal. Il existe en effet, en plus de ce code, des textes européens, des conventions fiscales internationales, des jurisprudences, des textes écrits par le fisc…

A l’intérieur de cette masse gigantesque de textes applicables, il existe souvent des textes favorables au contribuable, dans la situation qui lui est spécifique, que votre avocat fiscaliste aura la charge de trouver.

Vous représenter devant l’administration fiscale

C’est-à-dire « lui parler à votre place » en votre nom (emails, échanges téléphoniques, courriers…). Vous êtes immédiatement déchargé de la pression psychologique du contrôle.

Utiliser tous les moyens de procédure et toutes les règles de droit existants pour limiter voire dans certains cas supprimer les redressements

Vous expliquer clairement les choses au fur et à mesure de leur évolution

Être en permanence disponibles tout au long de la procédure pour vos questions et remarques

Déclarations des fournisseurs comparées à celles des clients, entretiens individuels pour écarter la fraude et comprendre votre situation en détails, étude des comptes en banque, du train de vie, des factures…Qu’il s’agisse d’un particulier ou d’une entreprise, une véritable enquête sera menée, à distance (contrôle sur pièces) ou « en présence » du contribuable (ESFP, examen de comptabilité, vérification de comptabilité).

Les déclarations inhabituelles ou suspectes sont passées en revue, tout comme les signalements, qui émanent le plus souvent d'établissements bancaires.

Les informations ne collent pas, des incohérences et retards sont rapportées par les logiciels ? Les documents transmis ont mis la puce à l’oreille des services fiscaux ?

Là est souvent le point de départ d’un contrôle…

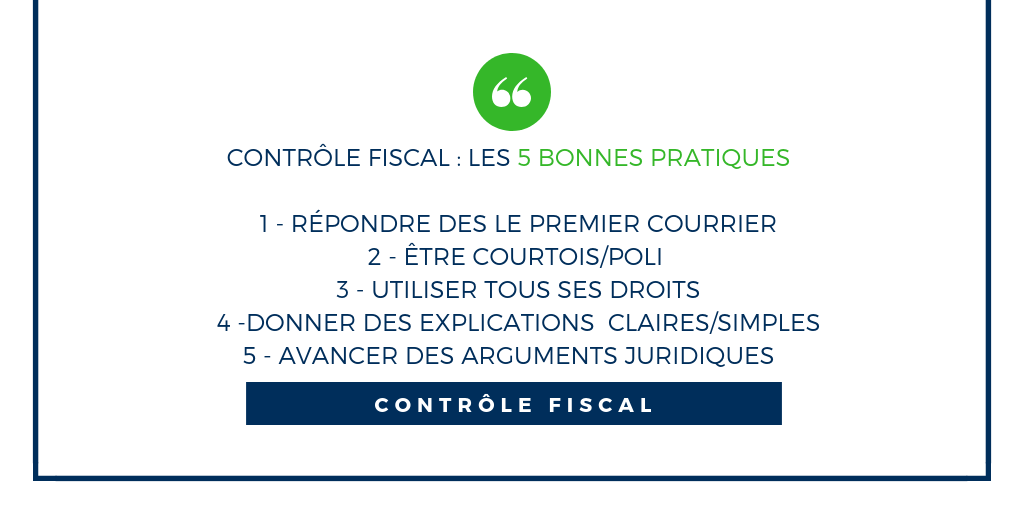

Pour vous défendre, optez pour une des nombreuses solutions à votre disposition :

- passer au crible la procédure pour déceler une éventuelle irrégularité

- trouver des arguments légaux efficaces pour combattre les redressements sur le fond

- Négocier avec l’administration fiscale

Un rendez-vous avec un agent contrôleur

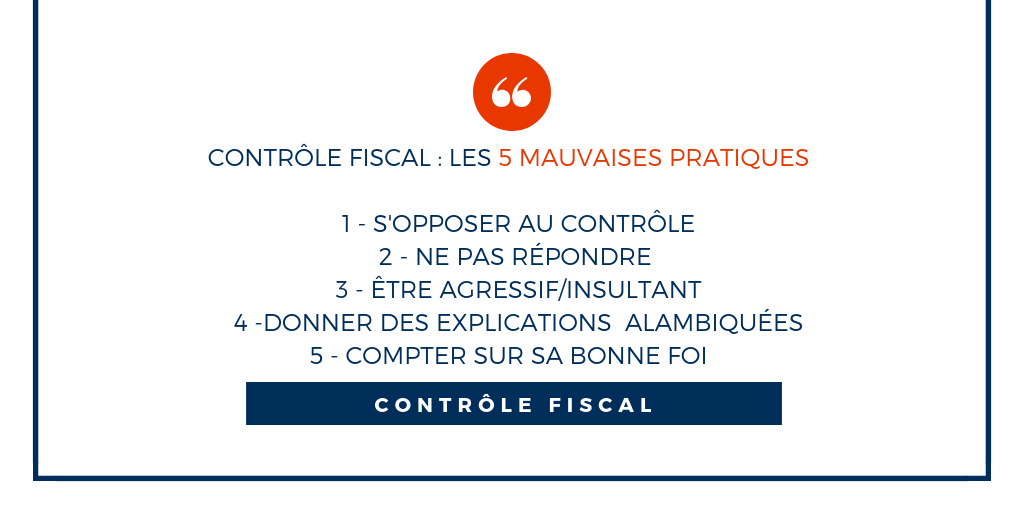

Votre comportement doit rester professionnel. Installez-le dans un bureau calme (pour éviter qu’il ne perturbe vos effectifs et, accessoirement, ne se fasse mettre la puce à l’oreille sur d’autres choses par des salariés trop bavards autour de la machine à café).

Pour finir, apportez-lui les documents préalablement imprimés et classés : il aura une meilleure visibilité de votre situation et sera donc plus enclin à considérer votre situation comme « propre ». Il faut bien comprendre une chose : lorsque quelque chose ne parait pas clair à l’agent contrôleur, c’est le redressement. Ce n’est pas à lui de démêler vos documents dans tous les sens pour comprendre votre situation, c’est à vous de présenter des choses claires pour lui permettre de considérer qu’aucun redressement n’est à appliquer.

Les contribuables font souvent cette erreur : noyer le contrôleur sous des tonnes de documents dans tous les sens en pensant qu’il fera le maximum pour remettre tout au clair. Or, ce n’est pas le cas. Absence de clarté = redressement.

Être représenté par un professionnel expérimenté vous permettra de trouver l’équilibre entre arguments légaux et négociation amiable avec le fisc.

C’est par un mélange des deux que les meilleurs résultats sont en général atteints.

Votre Conseil veillera à ce que vos droits soient respectés : défendre vos intérêts pendant un examen contradictoire de situation fiscale ou encore prouver qu’un redressement n’a pas de base légale.

Rappelez-vous que les pouvoirs de l’administration sont étendus, mais que la loi a prévu un équilibre entre les pouvoirs du fisc et ceux du contribuable contrôlé.

De nombreux recours existent. La procédure fiscale est extrêmement complexe et précise.

Elle s’applique avec rigueur aux actions de l’agent contrôleur.

Par ailleurs, des milliers de textes existent en fiscalité.

Ces textes proviennent de la loi, des décrets, des conventions internationales, des jurisprudences et de la doctrine administrative (bulletins officiels des impôts…).

Il existe dans la majorité des situations des textes utilisables pour vous défendre efficacement.

C’est pourquoi l’aide d’un professionnel expérimenté semble recommandée, surtout si les redressements sont importants. Notre cabinet d’avocat fiscaliste peut vous assister.

#1 - CHARLES a dit :