Biens à l’étranger, comptes à l’étranger, revenus étrangers, les cas de figure sont nombreux et souvent imbriqués.

Sans compter l’origine des biens et des fonds étrangers, question souvent épineuse, à laquelle l’administration fiscale est de plus en plus sensible : Héritage ? Donation ? Revenus étrangers ? Ont-ils été déclarés ?

Et les questions fiscales ne manquent pas :

La succession est-elle imposable en France, et la donation ?

Dois-je payer des impôts lorsque je vends un bien immobilier étranger ?

Et mes revenus étrangers, sont-ils imposables en France ? Même si j’ai déjà été imposé à l’étranger ?

Et l’IFI (nouvel ISF, qui vise les biens immobiliers uniquement) : mes biens immobiliers étrangers sont-ils concernés ?

Dois-je déclarer mes comptes bancaires étrangers ? Et mes assurances-vie ? Et mon épargne ? Et qu’en est-il de mon compte de trading ?

Notre Guide Fiscal est là pour répondre à toutes les questions que vous vous posez, de la façon la plus concrète possible.

Comptes Étrangers : Que faire ?

Tout d’abord, il est important de rappeler que posséder des comptes bancaires à l’étranger n’est en principe pas illégal. Sauf cas de fraude fiscale avérée, la détention de comptes bancaires à l’étranger est parfaitement légale. La seule obligation qui pèse sur la personne est de déclarer chaque année ses comptes à l’étranger.

D’un point de vue fiscal, il convient donc simplement de les déclarer chaque année, via le formulaire 3916 / 3916-bis.

Cette déclaration est à refaire chaque année, et pour chaque compte.

Même si vous avez déjà déclaré votre compte par le passé, il faudra le refaire chaque année.

Lorsque vous fermerez le compte, vous aurez à déclarer sa fermeture, l’année suivante, via le même formulaire 3916 / 3916-bis. Les années suivantes, vous n’aurez plus à déclarer ce compte.

L’obligation déclarative est très large. Elle porte sur tous les types de comptes détenus à l’étranger : compte courant, compte épargne, compte titres, compte de capitalisation, assurance-vie, compte de trading…

Questions-Réponses

J’ai déclaré mon compte étranger l’année dernière, faut-il que je le refasse cette année ?

Oui, la déclaration est à refaire chaque année, tant que le compte existe.

J’ai fermé mon compte, dois-je malgré tout faire une déclaration ?

Oui, vous devrez refaire la déclaration, tout en indiquant la date de fermeture du compte.

Un compte fermé en 2022 sera à déclarer en 2023. En revanche, en 2024 et au cours des années suivantes, il n’y aura plus de déclaration à faire concernant ce compte.

J’ai oublié de déclarer mon compte. Je l’avais ouvert il y a longtemps. Que se passera-t-il si je régularise ?

En cas de régularisation, des amendes seront en principe appliquées. La prescription des amendes est de 5 ans. Autrement écrit, le fisc est en droit d’appliquer des amendes sur 5 ans maximum.

Le montant de l’amende dépend du pays concerné. En général, elle est de 1500 € par an et par compte, mais peut monter à 10 000 € dans certains cas.

J’ai un compte à l’étranger, je ne souhaite pas le déclarer, je risque quoi ?

Tout d’abord, la déclaration des comptes étant une obligation, il est recommandé de satisfaire à cette obligation.

Si la personne choisit de ne pas satisfaire à cette obligation, la probabilité de se faire « détecter » par le fisc dépend du pays concerné. Il existe des échanges automatiques de données bancaire avec de nombreux pays dans le monde. Les banques étrangères envoient au fisc français des informations bancaires, et ce chaque année. La probabilité de se faire « détecter » est donc de plus en plus élevée.

Si la dissimulation du compte étranger s’inscrit dans de la fraude fiscale, les conséquences peuvent être lourdes aussi bien fiscalement que pénalement : majorations de 80%, amendes, poursuites pénales.

Si la dissimulation ne s’inscrit pas dans de la fraude fiscale, il n’y aura en principe que des conséquences fiscales : majorations de 80%, bien souvent ramenées à 40%, et des amendes.

Si je veux régulariser, comment faire ? Quel intérêt ?

La régularisation prend la forme du dépôt d’un dossier à l’administration fiscale.

Ce dossier comprendra notamment :

- Un écrit sur l’origine des fonds, et des documents permettant de justifier cette origine

- Les documents bancaires sur toute la période régularisée

- Un tableau de patrimoine sur la période régularisée

- Les déclarations rectificatives d’impôt sur le revenu et les éventuelles déclarations rectificatives d’ISF / IFI

Il s’agit d’un dossier généralement long et fastidieux à constituer.

Par ailleurs, l’administration reste en droit d’appliquer les amendes et les majorations (ce qu’elle fait, mais en général avec des majorations divisées par deux)

J’ai reçu un courrier de l’administration fiscale me demande de régulariser mes comptes étrangers, que faire ?

Bien entendu, répondre à cette demande.

Si vous avez reçu ce type de courrier, il est très probable que vos avoirs étrangers soient d’un montant important.

Les enjeux sont donc élevés, et les redressements potentiels pourraient eux aussi être très importants.

Il semble donc recommandé de vous faire assister par un avocat fiscaliste qui a pour pratique habituelle la régularisation de comptes étrangers, et qui saura vous permettre d’éviter bon nombre d’écueils, de sécuriser la procédure, et bien souvent, de réduire les redressements.

Si vous décidez de répondre vous seul à la demande, ce qui est tout à fait possible, voici certains points d’attention majeurs :

- L’origine des fonds : toujours dire la vérité, mais attention à la façon de la formuler. Le diable est dans les détails, et, sur ces dossiers, un détail peut avoir de lourdes incidences

- La production des déclarations rectificatives d’impôt sur le revenu et d’ISF / IFI : bien souvent, vous avez le droit de nombreux crédit d’impôts, sans compter les divers mécanismes qui permettent de bénéficier de réductions d’impôts, il faut donc tous les faire valoir, et ne pas passer à côté de ces possibilités de réductions fiscales

Revenus Étrangers : Que Faire ?

Tout résident fiscal en France est en principe tenu de déclarer chaque année l’ensemble de ses revenus, que les revenus proviennent de France ou de l’étranger.

Les revenus étrangers peuvent être de plusieurs types :

- Des loyers qui proviennent de biens immobiliers étrangers

- Des revenus financiers (intérêts, dividendes ou plus-values) qui proviennent de placements à l’étranger

- Des revenus professionnels : il peut s’agir de salaires, ou bien de revenus issus d’une exploitation professionnelle à l’étranger

En principe, tous ces revenus sont imposables en France, dès lors que la personne qui les perçoit est résidente fiscale en France.

CEPENDANT, il existe de nombreuses conventions fiscales, avec de nombreux pays, qui peuvent déroger à cette règle d’imposition en France.

Dans la majorité des cas, les conventions fiscales prévoiront les règles dérogatoires suivantes :

- Loyers étrangers : imposable à l’étranger, mais restent à déclarer en France. Les loyers seront cependant exonérés ou pourront bénéficier d’un crédit d’impôt en France

- Revenus financiers : imposables en France, avec cependant prise en compte d’un crédit d’impôt en France lié à l’impôt versé à l’étranger

- Revenus professionnels : cas de figures très différents, et donc, solutions très différentes en fonctions des cas. Ils seront parfois imposables en France, parfois pas.

Dans tous les cas, une lecture de la convention fiscale, lorsqu’elle existe, devra être réalisée.

Concernant les formulaires à utiliser, il s’agira du formulaire 2047, et parfois d’autres types de formulaires, comme le 2042 C.

Le formulaire 2047 permettra de déclarer les revenus étrangers, et de faire valoir, le cas échéant, le crédit d’impôt en France.

Les champs du 2047 seront à reporter dans d’autres déclarations : la 2042 principalement, et parfois d’autres formulaires. En cas de déclaration en ligne, le report automatique peut être activé, mais attention à ne pas « écraser » des cases déjà pré remplies de la 2042. Il est donc en général préférable de faire les reports à la main, sans activer le report automatique.

Le formulaire 2047 contient les différents cadres nécessaires à la déclaration des revenus étrangers.

Il contient aussi des cadres permettant de faire valoir les crédits d’impôts en France, au titre des impôts que vous avez déjà versés à l’étranger, ceci afin d’éviter ou à tout le moins de limiter la double imposition.

Il faut bien veiller à remplir ces formulaires avec la plus grande rigueur, car des erreurs pourraient vous faire passer à côté de réductions d’impôts auxquelles vous pouvez prétendre.

Ces formulaires restent cependant peu intuitifs lorsqu’on n’y est pas habitués.

Si vos enjeux sont importants, n’hésitez pas à vous faire assister par un avocat fiscaliste, qui produira vos déclarations avec exactitude.

Vente d’un Bien immobilier Étranger : Je Dois Payer des Impôts en France ?

En tant que résident fiscal en France, la vente d’un bien immobilier à l’étranger, si elle a généré une plus-value, doit en principe être déclarée en France.

Cependant, la France a signé avec de nombreux États des conventions fiscales internationales.

Il convient donc de se reporter à la convention fiscale, lorsqu’elle existe, pour connaitre les modalités d’imposition en France.

Si, après prise de connaissance de la convention fiscale, la plus-value est imposable en France, c’est le formulaire 2048-IMM qui doit être souscrit.

Attention, le délai est très court : un mois à compter de la date de l’acte de vente.

La problématique des ventes de biens immobiliers étrangers réside dans deux aspects :

- Les aspects juridiques complexes : la vente est-elle imposable en France ? Et si oui, ai-je droit à un crédit d’impôt ? Chaque convention fiscale comporte des détails différents. Or, le diable est dans les détails, et d’une convention à l’autre, les conséquences peuvent être gigantesques : certaines conventions entraineront une imposition, d’autres non

- Le dossier à constituer est relativement lourd : formulaire 2048-IMM, lettre d’accompagnement pour expliquer le contexte, copies des actes d’achat, de vente, des documents justifiants des impôts versés à l’étranger etc…

Biens Immobiliers à l’Étranger : Dois-je Payer de l’IFI ?

Tout d’abord, rappelons que la possession de biens immobiliers à l’étranger n’est en principe pas illégal.

Il n’existe par ailleurs pas d’obligation déclarative spécifique concernant les biens immobiliers à l’étranger, excepté lorsque le contribuable est assujetti à l’IFI (impôt sur la fortune immobilière).

Par conséquent, en l’absence d’assujettissement à l’IFI, le bien immobilier n’a en principe pas à être déclaré.

L’assujettissement à l’IFI est déclenché dès lors que le foyer fiscal possède, au 1er janvier de l’année, un patrimoine immobilier net supérieur à 1,3 million d’euros.

Chaque bien immobilier doit être évalué, pour sa valeur de marché (la valeur à laquelle il pourrait être vendu), au 1er janvier de l’année.

Tous les biens immobiliers sont en principe pris en compte : appartements, maisons, terrains, bureaux, SCI, SCPI, part des assurances-vie relative à des biens immobiliers etc…

Par ailleurs, les biens français, comme les biens étrangers, sont pris en compte.

Des exceptions existent, bien sûr, notamment lorsque le bien immobilier a un usage professionnel pour le foyer fiscal (sous certaines conditions strictes).

Il existe par ailleurs des possibilités d’abattement, notamment concernant la résidence principale (abattement de 30% sur la valeur du bien) et les biens mis en location (pas de taux précisément fixé, mais un usage en général de 10% de décote de la valeur).

Héritage de biens étrangers d’un défunt résident fiscal étranger : Suis-Je Imposé en France ? Comment Déclarer ?

Attention : il est ici traité seulement du cas le plus courant : vous êtes résident fiscal en France, et le défunt était résident fiscal à l’étranger, et les biens transmis sont situés à l’étranger (les autres cas de figure ne sont pas traités ici : défunt résident en France avec bien étrangers / biens en France d’un défunt étranger etc …)

Un de vos proches est décédé à l’étranger, il était résident fiscal à l’étranger, et y possédait un patrimoine dont tout ou partie vous est revenu ?

La première chose à comprendre est qu’en tant que résident fiscal en France, toute succession, même étrangère, est en principe imposable en France.

Il existe cependant deux grandes exceptions à ce principe :

- Au moment de la succession, vous étiez bien résident fiscal en France, mais vous ne l’aviez pas été pendant au moins 6 ans au cours des dix années précédant le décès

- Une convention fiscale sur les successions existe et dispose que les biens étrangers ne sont pas imposables en France

Cas 1 : Vous êtes résident fiscal en France et l’avez été pendant au moins 6 ans au cours des dix années précédant le décès. D’autre part, il n’y a pas de convention fiscale sur les successions avec le pays concerné

La succession est donc en principe en France. L’impôt versé à l’étranger sur les biens situés à l’étranger sera cependant imputable sur l’impôt dû en France.

Exemple : vous récupérer une maison à l’étranger d’une valeur de 200 000 €. A l’étranger, 8 000 € de droits de successions sont versés. En France, 35 000 € sont dus (par hypothèse). Vous ne verserez à l’administration fiscale française que 27 000 € (35 000 € – 8 000 €).

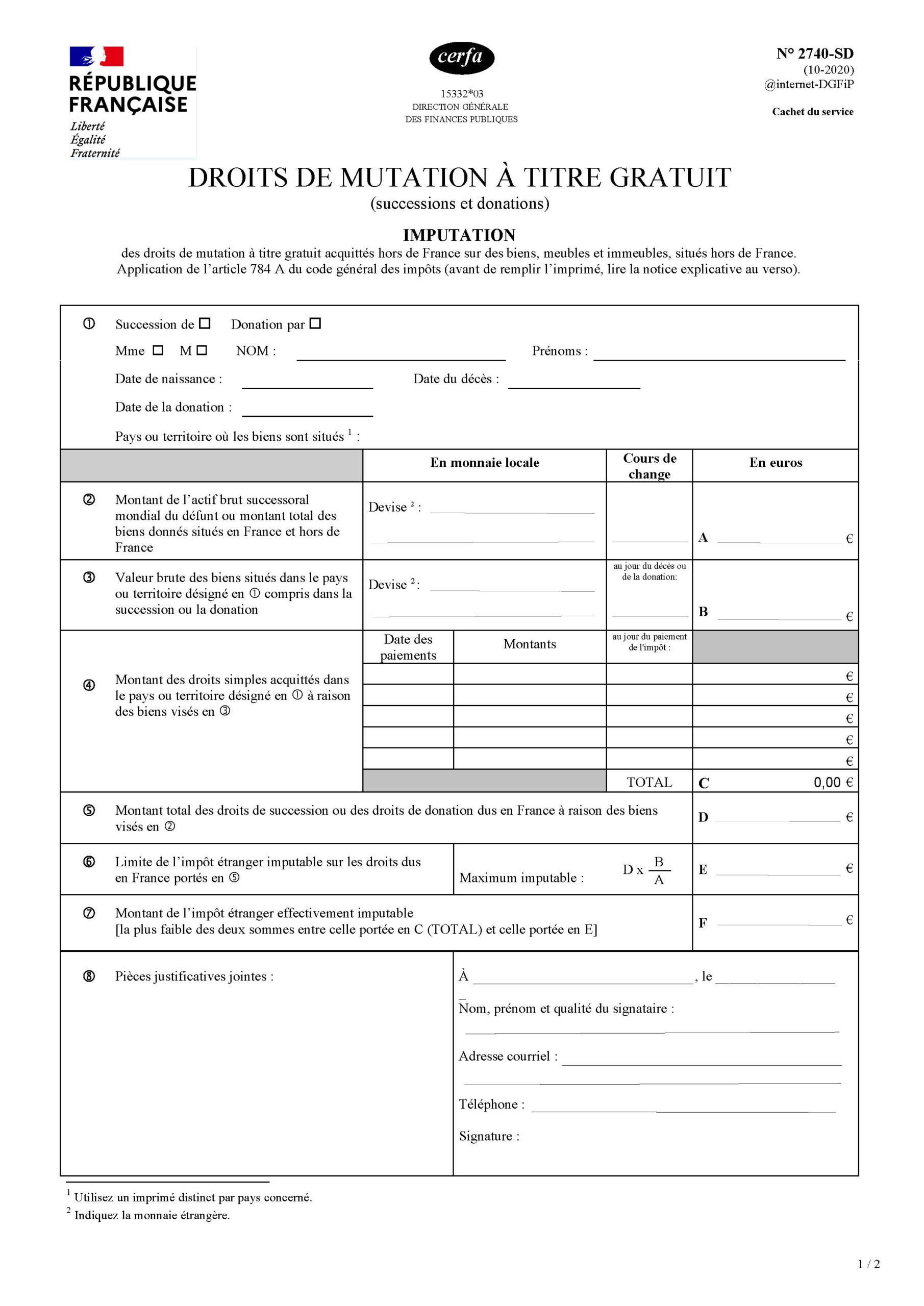

Attention certains formulaires doivent être souscrits : il s’agit notamment du formulaire 2740-SD.

Formulaire 2740 SD

C’est par ce formulaire que vous pourrez, si les conditions sont remplies, revendiquer l’imputation de l’impôt étranger et donc diminuer en France les impôts à verser.

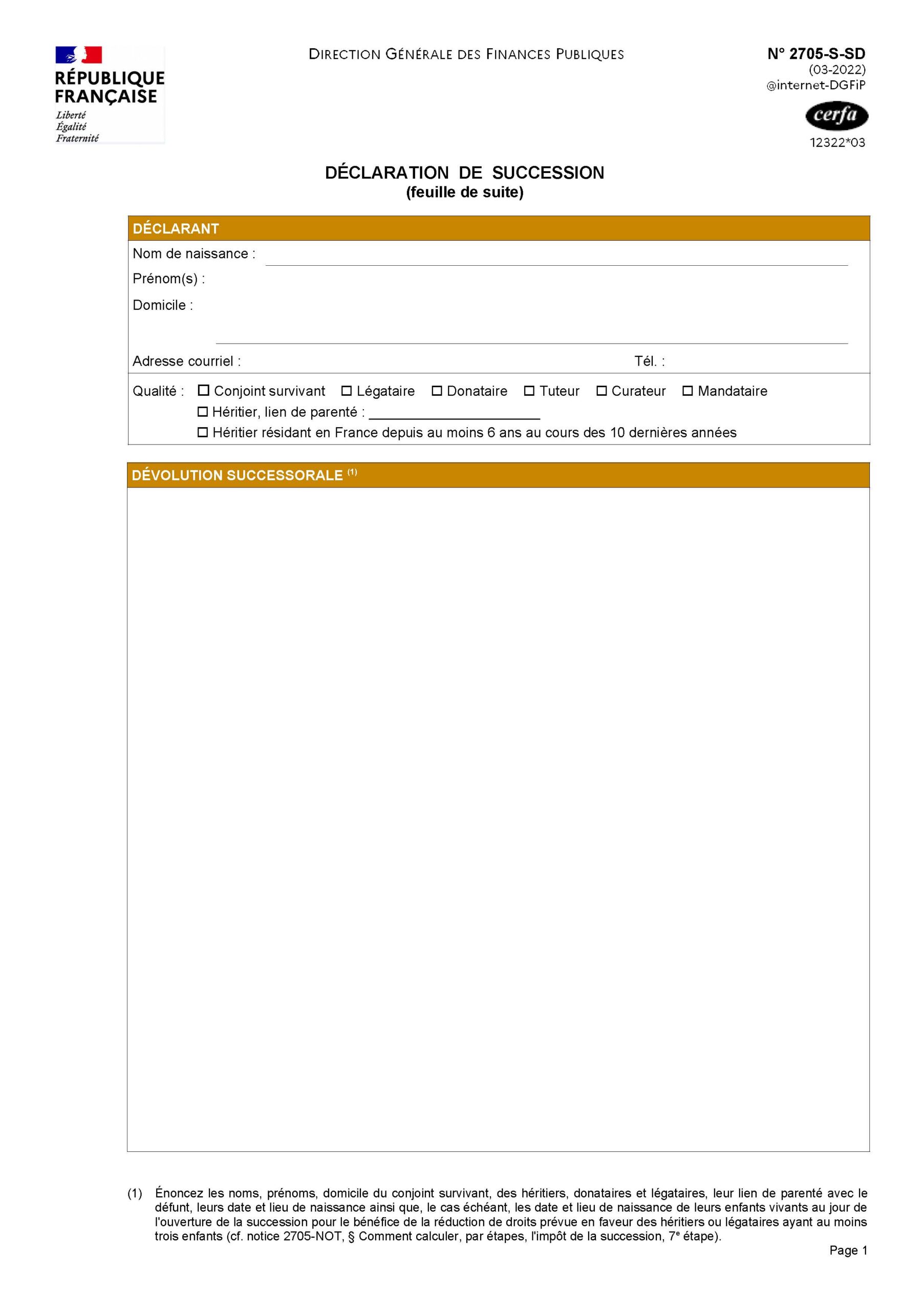

Les autres formulaires à remplir sont les 2705 SD et 2705 S SD et éventuellement le 2705 A SD en cas d’assurance-vie.

Formulaire 2705-S-SD (extrait)

Attention, ces formulaires doivent être remplis avec rigueur. Ils auront un impact très direct sur les droits de succession dus en France.

Cas 2 : Vous êtes résident fiscal en France mais vous ne l’avez pas été pendant au moins 6 ans au cours des dix années précédant le décès

Dans la mesure où il s’agit d’un défunt résident fiscal étranger, et de biens situés à l’étranger, il n’y a en principe pas de droits de succession dus en France.

Cas 3 : Vous êtes résident fiscal en France et l’avez été pendant au moins 6 ans au cours des dix années précédant le décès, mais il existe une convention fiscale sur les successions avec le pays concerné

Dans ce cas, il va falloir analyser la convention pour savoir comment elle répartit l’imposition entre les deux États.

Certaines conventions permettront d’effacer l’imposition due en France complètement, d’autres seulement partiellement, d’autres encore ne permettront pas d’effacement de l’imposition française.

Il faut donc réaliser une lecture attentive de la convention au regard de votre situation spécifique.

Si vos enjeux sont importants, l’assistance d’un avocat fiscaliste semble très recommandée.

0 commentaires