Au cours de ces dernières années, les pouvoirs publics ont mis en place de nouvelles dispositions concernant les modalités de déclaration de revenus et des comptes détenus à l’étranger, taxables sur le territoire français. Confrontés à ces différents changements, les contribuables se sentent parfois perdus.

Il arrive, en effet, que la case 8 UU de leur déclaration de revenus (formulaire n° 2042) soit déjà cochée par l’administration fiscale. À ce moment-là, il est primordial de bien vérifier si vous ne détenez aucun compte dans une banque domiciliée à l’étranger.

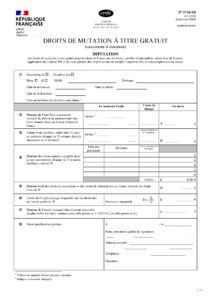

Si vous avez ouvert un ou plusieurs comptes dans un autre pays, même s’ils ont été créés depuis une agence en France ou en ligne, vous devez sauf exception les déclarer en complétant le formulaire n°3916. Avant de vous lancer, informez-vous sur les types de comptes que vous devez déclarer et les revenus étrangers qui sont taxables en France.

Pour que les comptes ouverts à l’étranger soient plus facilement repérables, plusieurs États ont ratifié un accord d’échange automatisé des données bancaires. Depuis le mois d’octobre 2014, les administrations fiscales peuvent facilement accéder aux informations bancaires disponibles dans les États signataires de cet accord. Désormais, l’administration fiscale française a les moyens de mieux surveiller les comptes ouverts à l’étranger par des résidents fiscaux en France.

Obligation de déclaration : quels sont les comptes à l’étranger concernés ?

L’obligation de déclaration des comptes étrangers par les résidents fiscaux français existe depuis longtemps.

Il faut noter que cette obligation concerne également depuis peu les comptes inactifs, c’est-à-dire même si aucune opération n’a été réalisée pendant l’année sur le compte. Il faut par ailleurs noter que cette obligation de déclaration est applicable à la personne qui a ouvert le compte, aux cotitulaires, à celle qui possède une procuration, mais aussi aux bénéficiaires économiques du compte à l’étranger.

Les placements, les contrats de capitalisation, les contrats d’assurance-vie et les produits d’épargne étrangers figurent aussi parmi les comptes à déclarer. Les informations suivantes doivent notamment être clairement indiquées dans la déclaration : le numéro du compte ou du contrat, le nom de la banque auprès de laquelle le compte a été ouvert ou le contrat a été signé, sa domiciliation, les dates d’ouverture et de fermeture, si le compte a été clôturé ou si le contrat a été résilié.

Si la déclaration des comptes à l’étranger est obligatoire depuis longtemps, elle n’est applicable aux comptes inactifs ou aux comptes dormants que depuis deux ans. Le défaut de déclaration des comptes détenus à l’étranger est sanctionné : l’amende encourue s’élève à 1500 euros par compte et par an, ce montant pouvant dans certains cas passer à 10000 euros par compte et par an.

Actuellement, avec la présence des néobanques en France et des établissements étrangers qui développent l’ouverture de comptes en ligne, il n’est pas rare que le contribuable n’aie pas conscience qu’il a ouvert des comptes à l’étranger. Ainsi, si vous avez ouvert, si vous détenez, si vous utilisez ou si vous avez clôturé un ou plusieurs comptes auprès de Bunq, de N26, de Revolut ou de Monese par exemple, vous devez en faire la déclaration en même temps que vos revenus annuels. Si ces comptes ont été ouverts, détenus, utilisés ou clos en 2019, ils devaient apparaitre dans votre déclaration de 2020. En revanche, s’ils ont été ouverts en 2020, vous devez les déclarer en 2021.

Il faut noter que les comptes de type PayPal figurent aussi parmi les comptes à l’étranger qu’il faut déclarer parce que l’établissement est basé au Luxembourg. Cependant, l’administration fiscale prévoit une exonération de déclaration lorsque le compte est utilisé pour effectuer des paiements en ligne et lorsque les trois clauses complémentaires suivantes sont remplies :

– Le compte sert uniquement au paiement d’achat et à l’encaissement de gains découlant de vente de biens ;

– Ce compte PayPal doit être relié à un autre compte détenu en France ;

– La somme totale des encaissements/dépenses annuels ne doit pas excéder 10 000 euros au cours de l’année de référence.

Si vous avez ouvert, détenu, utilisé ou clôturé un ou plusieurs comptes de cryptomonnaies situés à l’étranger, vous devez les déclarer en remplissant le formulaire n°3916 Bis. Vous devez notamment y préciser l’intitulé de compte, la désignation et l’adresse de l’établissement, le numéro et les caractéristiques du compte, ainsi que les dates d’ouverture ou de fermeture, si le compte a été clôturé.

Les modalités d’imposition des comptes à l’étranger

Il faut noter que tous les comptes à l’étranger qui sont déclarés ne seront pas forcément imposés. L’imposition ne concerne qu’une catégorie de revenus tels que les dividendes, les plus-values, les intérêts et les loyers générés à l’étranger. Il existe encore d’autres types de revenus imposables, moins courants, mais il est recommandé de consulter les accords fiscaux signés entre les deux États pour les connaitre, ou un avocat fiscaliste.

En ce qui concerne les revenus générés sur les comptes bancaires, vous devez les déclarer à travers, notamment, les formulaires n°2047 et/ou n°2074. Le 2074 permet de déterminer les plus-values et les moins-values imposables au cours de l’année afin de trouver la plus-value ou la moins-value globale avant d’appliquer les taux d’imposition.

Comment régulariser sa situation en cas d’absence de déclaration de compte à l’étranger par le passé ?

La constitution d’un dossier de régularisation est dans la majorité des cas lourd et technique. Divers points doivent être examinés, notamment, quels impôts régulariser (l’impôt sur le revenu, si des revenus ont été encaissés ? L’ISF/IFI si le patrimoine dépasse le seuil d’imposition ? Les droits de donation et/ou de succession ? etc…). Le délai sur lequel régulariser est aussi un des points majeurs, car ce délai dépend de l’impôt concerné mais aussi du solde total des comptes étrangers.

Les modalités d’imposition applicables pour la régularisation varient en fonction des montants sur le compte à l’étranger :

• Si le solde des comptes à un moment quelconque de l’année est inférieur à 50 000 euros, le délai de reprise est en principe de 3 ans en matière d’impôt sur le revenu. Il est en principe de 10 ans dans le cas contraire.

• Lorsqu’il faut verser l’impôt sur la fortune (ISF) ou l’IFI, le contribuable encourt une majoration de 80 %. Mais avec une régularisation, ces majorations diminuent en principe en général à 40 %.

• S’il s’agit de comptes avec des avoirs de plusieurs millions d’euros, l’erreur ou l’omission de déclaration peut entrainer des sanctions lourdes et éventuellement aussi des sanctions pénales en cas de contrôle fiscal. Grâce à la régularisation spontanée, les sanctions et les amendes diminuent en général en principe considérablement.

Il faut savoir que les moyens mis à la disposition de l’administration fiscale pour déceler les comptes détenus à l’étranger sont aujourd’hui beaucoup plus performants. Ainsi, il semble aujourd’hui encore plus important de respecter les réglementations en vigueur relatives à l’obligation de déclaration des comptes à l’étranger et au paiement des impôts.

En cas d’erreur ou d’omission, il faut s’interroger sur l’opportunité de régulariser les comptes détenus à l’étranger. Contactez pour ce faire votre avocat fiscaliste.

Lorsque les comptes ouverts à l’étranger n’ont pas été déclarés avec vos revenus annuels, il est dans la majorité des cas recommandé de procéder à la régularisation au plus vite. N’hésitez pas à faire appel à un expert qualifié tel un avocat fiscaliste pour réaliser les démarches de régularisation dans les meilleures conditions afin d’éviter un redressement fiscal aux conséquences souvent plus lourdes.

Rappelons qu’avec des avoirs qui n’excèdent pas 50 000 euros, le délai de reprise en matière d’impôt sur le revenu est raccourci à 3 ans. Si les avoirs sont supérieurs à 50 000 euros, le délai de reprise est de 10 ans.

Lorsque la régularisation est effectuée spontanément, l’administration fiscale en tient compte et réduit en général les sanctions prévues. En général, les amendes à verser varient en fonction du nombre d’années écoulées entre l’échéance de déclaration et la date de régularisation. Il est préférable de faire appel à un avocat fiscaliste pour effectuer les démarches de régularisation, qui sont techniques et dont le dossier est long à construire.

Que se passe-t-il si aucune régularisation de déclaration n’est effectuée ?

Si le contribuable ne déclare pas et ne régularise pas la déclaration de ses comptes à l’étranger, l’administration fiscale peut trouver les informations bancaires qui le concernent du fait notamment à la convention signée pour faciliter l’accès aux données bancaires. La plupart du temps, lorsque ces informations sont trouvées, le contribuable reçoit une demande d’explications et de justifications. Il doit alors y répondre dans les plus brefs délais avec des réponses précises et claires. Il se peut aussi que l’administration fiscale déclenche un contrôle fiscal, beaucoup plus intrusif et long qu’une demande de justifications.

Veillez à ce que le délai de réponse fixé par les autorités compétentes soit bien respecté : donnez une réponse précise, sincère et exhaustive pour les risques de contrôle fiscal. Si vous ne réagissez pas à cette demande d’explications, vous risquez fortement le déclenchement d’un contrôle fiscal, une procédure à la fois contraignante et invasive.

Si le contribuable ne parvient pas à justifier d’où proviennent les fonds, le fisc est en certains cas en droit d’appliquer une taxe de 60 % sur les avoirs. Cette taxation peut parfois être encore plus élevée si le dossier exigé par l’administration fiscale est incomplet. Lorsqu’une demande d’informations est lancée, il est recommandé de saisir cette occasion pour régulariser sa situation afin que les sanctions soient amoindries.

Toutes les pièces justificatives indispensables doivent être réunies dans le cadre du dossier de régularisation : les documents demandés par l’administration fiscale doivent être déposés au service auteur de la demande. Une fois les démarches de régularisations accomplies, le contribuable reste chaque année tenu de déclarer tous les comptes ouverts à l’étranger, au même moment que la déclaration annuelle de revenus. Pour ce faire, il doit remplir les formulaires de déclaration suivants : le formulaire n°3916, le formulaire n°3916 Bis s’il s’agit de crypto-monnaies, le formulaire n°2047 concernant les revenus étrangers, le formulaire n°2074 concernant les plus-values et le formulaire n°2042 voire aussi 2042-C.

La non-déclaration des comptes à l’étranger, passible de sanctions fiscales et pénales

Si vous oubliez ou si vous n’avez pas déclaré un compte à l’étranger par erreur, vous serez contraint de verser une amende de 1 500 euros par compte, par an. Cette sanction reste applicable sur une durée maximale de 4 ans. Si le compte ouvert à l’étranger n’a jamais été déclaré, l’amende maximum par compte s’élève à (1 500 euros x 4) 6 000 euros, si l’année courante n’est pas prise en compte. Si l’année courante est comptabilisée, l’amende sera sur 5 ans.

Si le contribuable possède plusieurs comptes, le montant d’amendes peut au final être élevé. Par ailleurs cette amende peut en certains cas être portée à 10 000€ au lieu de 1 500€. Pour les comptes à l’étranger non déclarés, ouverts, détenus, utilisés ou clôturés dans un pays qui n’a pas signé de convention facilitant l’accès aux données bancaires avec la France, l’amende peut en effet s’élever à 10 000 euros par compte, par an.

Ainsi, lorsque le contribuable détient des comptes à l’étranger ou s’il a souscrit à un ou plusieurs contrats d’assurance-vie auprès d’établissements étrangers, il doit remplir les obligations déclaratives prévues par les dispositions légales en vigueur. En cas d’oubli, contactez votre avocat fiscaliste pour évaluer votre situation et vos actions possibles.

Francaise, mariee a un homme de nationalite americaine et irlandaise et vivant en France. Mon mari n'a jamais travaille en France et n'est donc pas imposable en France. En cas de deces de mon mari, vais-je payer des taxes francaises apres avoir paye les taxes americaines sur les revenus americains de mon mari qui me seront devolus a sa mort.?

Le mieux est-il de choisir un notaire francais ou irlandais pour le testament.

Je ne peux pas me prononcer sur votre situation spécifique par commentaire. Je ne peux par ailleurs pas vous éclairer sur les règles civiles (testament etc…).

Concernant les droits de succession en France : à titre d’éléments généraux d’informations, le conjoint survivant est en principe exonéré de droits de succession dans le cadre de la succession de son conjoint.

Concernant l’impôt sur le revenu en France : à titre d’éléments généraux d’informations la question de l’imposition des revenus est à se poser chaque année, le décès du conjoint ne change pas les règles d’imposition de ses revenus. Le caractère imposable, ou non, des revenus en France, sera bien souvent déterminé par les stipulations de la convention fiscale, qu’il faut donc consulter.

Bonjour,

Française origine marocaine, j'ai compte au Maroc pour les vacances mais rarement approvisionné, faut il le déclarer, vu que je ne vais plus au Maroc, et quel imprimer prendre au cas de déclaration.

Merci

Cher Maitre,

Merci pour ces explications très utiles.

En ce qui me concerne c'est une allocation/pension d'orpheline. Le montant annuel est modique, bien moins que les montants que vous citez.

Je suis résidente en Belgique et je n'ai jamais déclaré ce compte ouvert en Turquie pour mes allocations d'orphelines, sachant que je suis déjà taxée en Turquie sur ce montant + les transferts ont un coût également.

Je m'éloigne un peu du sujet mais j'aimerais également savoir si la nature d'une telle revenu peut être doublement taxé, dans deux pays.

Maintenant la banque me demande justement de préciser ma résidence fiscale et une auto certification.

Ou peut-on se procurer ses documents ? J'ai contacté le consulat en Belgique ils me disent qu'ils n'ont aucun document à cet effet.

Merci pour vos précisions.

Bien cordialement

bonjour

j'ai un compte à ile Maurice et j'ai des intérêts qui tombent chaque année mais qui reste dans le pays sur le compte que j'utilise pendant les vacances surplace .C'est un compte dormant. L'argent sur le compte provienne de france ou j'ai déjà aux impots.

Ma question est ce que je dois payer des impôts en france?

MERCI

Bien Cordialement

Francaise, mariee a un homme de nationalite americaine et irlandaise et vivant en France. Mon mari n'a jamais travaille en France et n'est donc pas imposable en France. En cas de deces de mon mari, vais-je payer des taxes francaises apres avoir paye les taxes americaines sur les revenus americains de mon mari qui me seront devolus a sa mort.?

Le mieux est-il de choisir un notaire francais ou irlandais pour le testament.

Je ne peux pas me prononcer sur votre situation spécifique par commentaire. Je ne peux par ailleurs pas vous éclairer sur les règles civiles (testament etc…).

Concernant les droits de succession en France : à titre d’éléments généraux d’informations, le conjoint survivant est en principe exonéré de droits de succession dans le cadre de la succession de son conjoint.

Concernant l’impôt sur le revenu en France : à titre d’éléments généraux d’informations la question de l’imposition des revenus est à se poser chaque année, le décès du conjoint ne change pas les règles d’imposition de ses revenus. Le caractère imposable, ou non, des revenus en France, sera bien souvent déterminé par les stipulations de la convention fiscale, qu’il faut donc consulter.

Bonjour,

Française origine marocaine, j'ai compte au Maroc pour les vacances mais rarement approvisionné, faut il le déclarer, vu que je ne vais plus au Maroc, et quel imprimer prendre au cas de déclaration.

Merci

Cher Maitre,

Merci pour ces explications très utiles.

En ce qui me concerne c'est une allocation/pension d'orpheline. Le montant annuel est modique, bien moins que les montants que vous citez.

Je suis résidente en Belgique et je n'ai jamais déclaré ce compte ouvert en Turquie pour mes allocations d'orphelines, sachant que je suis déjà taxée en Turquie sur ce montant + les transferts ont un coût également.

Je m'éloigne un peu du sujet mais j'aimerais également savoir si la nature d'une telle revenu peut être doublement taxé, dans deux pays.

Maintenant la banque me demande justement de préciser ma résidence fiscale et une auto certification.

Ou peut-on se procurer ses documents ? J'ai contacté le consulat en Belgique ils me disent qu'ils n'ont aucun document à cet effet.

Merci pour vos précisions.

Bien cordialement

bonjour

j'ai un compte à ile Maurice et j'ai des intérêts qui tombent chaque année mais qui reste dans le pays sur le compte que j'utilise pendant les vacances surplace .C'est un compte dormant. L'argent sur le compte provienne de france ou j'ai déjà aux impots.

Ma question est ce que je dois payer des impôts en france?

MERCI

Bien Cordialement